Lohnsteuerbescheinigung - Definition, Inhalt, Aufbewahrungsfristen

Bei der Lohnsteuerbescheinigung handelt es sich um ein Dokument, das Auskunft über die tatsächlich abgeführte Lohnsteuer gibt und einmal im Jahr vom Arbeitgeber an das Finanzamt übermittelt wird. Aber auch Arbeitnehmer haben ein Recht darauf, ihre Lohnsteuerbescheinigung vom Arbeitgeber zu erhalten. Dafür gilt: Arbeitgeber müssen Dokumente wie die Lohnsteuerbescheinigung 10 Jahre lang aufbewahren.

Das Wichtigste in Kürze

- Arbeitgeber sind verpflichtet, einmal im Jahr eine Lohnsteuerbescheinigung für jeden Mitarbeitenden zu erstellen und verfügbar zu machen.

- Eine Lohnseteuerbescheinigung enthält Informationen zu: Geburtsdatum, Steuer-Identifikationsnummer, Steuerklasse, Angaben zur Kirchensteuer und Kinderfreibeträge.

- Arbeitgebende müssen die Lohnsteuerbescheinigung mindestens zehn Jahre lang aufbewahren.

- Wenn Arbeitnehmer Ihre Lohnsteuerbescheinigung verloren haben, können Sie Ihre Personalabteilung um eine Neuausstellung bitten. Wenn dies nicht möglich ist, wenden Sie sich an das Finanzamt.

Definition: Lohnsteuerbescheinigung

Beschäftigt ein Arbeitgebender sozialversicherungspflichtige Arbeitnehmende, hat er dem Finanzamt einmal jährlich eine elektronische Lohnsteuerbescheinigung zu übermitteln. Gleichzeitig ist er verpflichtet, seinen Mitarbeitenden einen Ausdruck der Bescheinigung zukommen zu lassen.

Die Lohnsteuerbescheinigung dient vor allem als Nachweis dazu, wie und dass der Arbeitgeber seinen steuerlichen Pflichten zum Lohnsteuerabzug korrekt nachkommt.

Rückblick: Bis 2013 erfolgte die Mitteilung der Lohnsteuerabzüge über spezielle Papierkarten. Dieses Verfahren ist mittlerweile komplett digitalisiert. Die Informationen sind bei den Finanzbehörden in einer zentralen Datenbank gespeichert.

Was ist der Unterschied zwischen Lohnsteuer und Einkommenssteuer?

Die Lohnsteuer wird vom Arbeitgeber an das Finanzamt abgeführt. Jedoch ist sie vom Arbeitnehmer zu entrichten und die Höhe wird durch die jeweilige Steuerklasse bestimmt. Somit betrifft die Lohnsteuer alle, die in einem Angestelltenverhältnis beschäftigt sind. Die Einkommenssteuer hingegen, betrifft alle, die nicht Angestellt, sondern eigenständig sind. Diese müssen dann auf ihre Einnahmen die Einkommenssteuer zahlen. Die jeweilige Höhe bestimmt der Steuertarif.

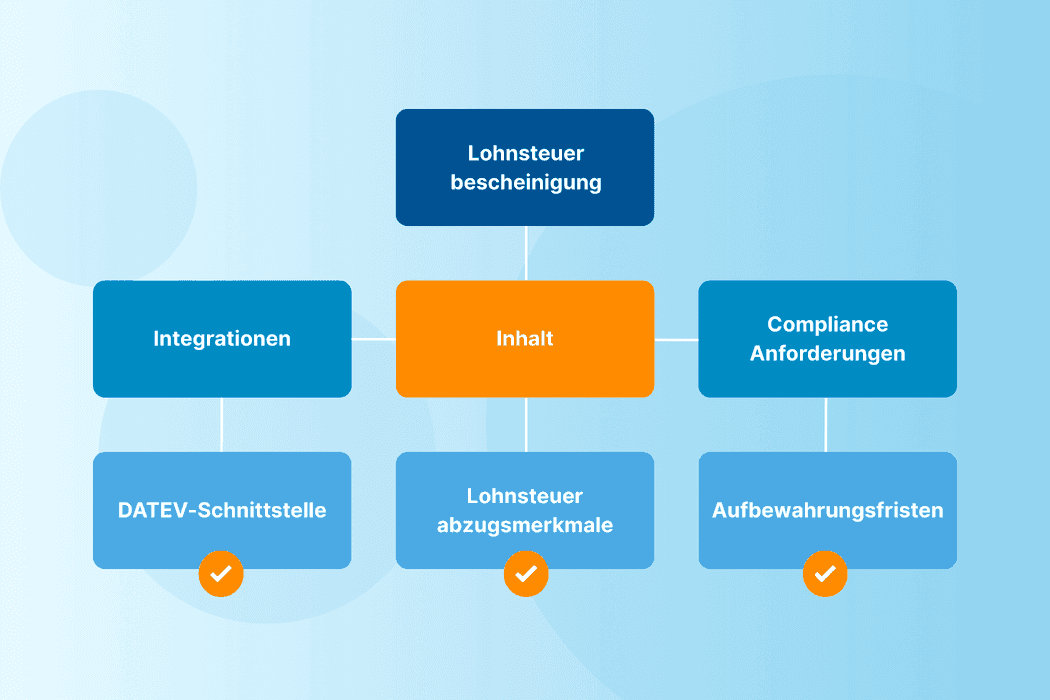

Inhalt der Lohnsteuerbescheinigung

Die Lohnsteuerbescheinigung erfasst hauptsächlich die elektronischen Lohnsteuerabzugsmerkmale. Diese sind auch unter dem Begriff ELStAM bekannt. Hierzu gehören beispielsweise:

- das Geburtsdatum

- die Steuer-Identifikationsnummer (Steuer-ID)

- Steuerklasse

- Bruttoarbeitslohn

- Angaben zur Kirchensteuer

- Kinderfreibeträge

Bei der steuerlichen Identifikationsnummer (abgekürzt IdNr. oder Steuer-IdNr.) handelt es sich um eine elfstellige bundeseinheitliche Identifikationsnummer, die jede in Deutschland gemeldete Person für Steuerzwecke erhält.

Liegt einem Arbeitnehmenden noch keine Steuer-ID vor, können Arbeitgeber die Daten über die elektronische Transfer-Identifikationsnummer (eTIN) übermitteln. Durch diese Identifikationsnummer weiß das Finanzamt eindeutig, um welche Person es sich handelt.

Bei Beamtinnen und Beamten werden zusätzlich Versorgungsbezüge ausgewiesen, diese erhalten sie im Ruhestand anstelle der gesetzlichen Rente. Innerhalb des Versorgungsfreibetrags sind diese Bezüge steuer- und sozialversicherungsfrei.

Die Lohnsteuerbescheinigung ist zudem ein wichtiges Dokument für die jährliche Steuererklärung, da die Angaben vom Finanzamt automatisch übernommen und für die Berechnung der Einkommensteuer herangezogen werden.

Wann bekommen Arbeitnehmer ihre Bescheinigung?

Arbeitgeber müssen die elektronische Lohnsteuerbescheinigung bis Ende Februar des Folgejahres an das Finanzamt übermitteln. Die Arbeitnehmer erhalten ihren Ausdruck der Lohnsteuerbescheinigung daher in der Regel zusammen mit ihrer Lohnabrechnung für den Monat Februar - spätestens aber im April.

Endet ein Arbeitsverhältnis mitten im Jahr, erhalten Arbeitnehmende den Ausdruck kurz nach Vertragsende. Auch Bezieher von Arbeitslosengeld haben gegenüber dem Arbeitsamt einen Anspruch auf eine Lohnsteuerbescheinigung.

Beispiel: Lohnsteuerbescheinigung 2026

Die Lohnsteuerbescheinigung für 2026 müssen Arbeitgeber also bis spätestens zu Ende Februar 2027 an das Finanzamt übermitteln. In der Schlussfolgerung erhalten Arbeitnehmer ihre Lohnsteuerbescheinigung für 2027 mit ihrer Lohnabrechnung vom Februar 2027 oder aber spätestens im April 2027.

Die Steuerklassen in Deutschland einfach erklärt

In Deutschland wird das Einkommen von Arbeitnehmern nach Steuerklassen besteuert. Diese Klassen bestimmen, wie viel Lohnsteuer monatlich vom Gehalt einbehalten wird. Die Einordnung in eine Steuerklasse hängt hauptsächlich von Familienstand, Einkommen und Anzahl der Jobs ab. Insgesamt gibt es sechs Steuerklassen, die jeweils unterschiedliche Lohnsteuerabzüge zur Folge haben.

Steuerklasse I

- Für: Ledige, geschiedene oder dauerhaft getrennt lebende Personen ohne Kinder

- Typisch für: Alleinstehende Arbeitnehmer

- Abzüge: Reguläre Lohnsteuer, Sozialabgaben, keine besonderen Freibeträge

Steuerklasse II

- Für: Alleinerziehende mit mindestens einem Kind, das im Haushalt lebt

- Besonderheit: Entlastungsbetrag für Alleinerziehende wird berücksichtigt

- Vorteil: Weniger Lohnsteuerabzug als in Klasse I

Steuerklasse III

- Für: Verheiratete oder eingetragene Lebenspartnerschaften, wenn der Ehepartner in Klasse V ist oder kein Einkommen hat

- Typisch: Ein Partner verdient deutlich mehr

- Vorteil: Geringere Steuerlast für den Besserverdienenden

Steuerklasse IV

- Für: Verheiratete, wenn beide Partner etwa gleich viel verdienen

- Beide Ehepartner wählen diese Klasse (gemeinsam)

- Neutraler Lohnsteuerabzug, keine großen Vor- oder Nachteile

Steuerklasse IV mit Faktor

- Für: Verheiratete mit ähnlichem Einkommen, aber genauerer Verteilung der Steuerlast

- Mit dem Faktorverfahren wird die Steuerlast gerechter aufgeteilt und Nachzahlungen vermieden

- Muss beim Finanzamt beantragt werden

Steuerklasse V

- Für: Verheiratete, deren Partner in Steuerklasse III ist

- Gilt für den geringer verdienenden Ehepartner

- Höhere Abzüge als Klasse IV, lohnt sich nur bei großem Einkommensunterschied

Steuerklasse VI

- Für: Arbeitnehmer mit mehr als einem Job

- Gilt für den Zweitjob

- Höchste Lohnsteuerabzüge (keine Freibeträge)

4 Vorteile der digitalen Erstellung und Archivierung mit HR-Software

Die digitale Erstellung und Archivierung der Lohnsteuerbescheinigung über eine moderne HR-Software bietet Unternehmen zahlreiche Vorteile, insbesondere im Hinblick auf Effizienz, Rechtskonformität und Mitarbeiterzufriedenheit:

1. Weniger manuelle Arbeit

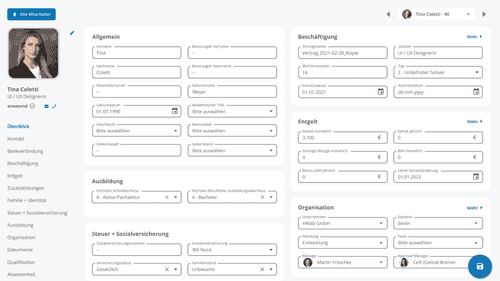

Durch die Integration der Lohnsteuerbescheinigung in eine digitale Personalakte entfällt die manuelle Bearbeitung papierbasierter Dokumente vollständig. Personalverantwortliche können so wertvolle Zeit sparen und Übertragungsfehler vermeiden.

Erleichterung für HR mit der digitalen Personalakte

Mit der digitalen Personalakte verwalten Sie alle Stammdaten und Dokumente einfach übersichtlich und transparent. Und vor allem finden Sie endlich alle Informationen gesammelt an einem Ort und sparen so wertvolle Zeit.

2. Einfache Einhaltung von Compliance Anforderungen

Ein weiterer zentraler Vorteil liegt in der GoBD konformen Archivierung: HR-Softwarelösungen ermöglichen eine lückenlose, revisionssichere Aufbewahrung aller steuerrelevanten Unterlagen über die gesetzlich vorgeschriebene Frist von zehn Jahren hinweg. Damit erfüllen Unternehmen nicht nur die Anforderungen der Finanzbehörden, sondern sind auch im Falle von Betriebsprüfungen optimal vorbereitet.

3. Employer Self Service

Darüber hinaus profitieren Mitarbeitende von einem Self-Service-Zugang: Über ein integriertes Mitarbeiterportal können sie ihre Lohnsteuerbescheinigung jederzeit digital einsehen oder herunterladen – ohne den Umweg über die Personalabteilung. Dies steigert die Transparenz und reduziert den administrativen Aufwand auf beiden Seiten.

4. Förderung der digitalen Transformation

Nicht zuletzt trägt die digitale Verwaltung steuerlicher Dokumente zur Umsetzung der Digitalisierungsstrategie im Personalwesen bei und schafft die Grundlage für eine zukunftsfähige HR-Infrastruktur in mittelständischen Unternehmen.

Nahtlose Integration: HR-Software und DATEV-Schnittstelle

Ein entscheidender Erfolgsfaktor für die Digitalisierung der Lohnsteuerprozesse in mittelständischen Unternehmen ist die reibungslose Anbindung der HR-Software an DATEV. Über eine standardisierte DATEV-Schnittstelle lassen sich alle lohnrelevanten Daten – einschließlich der Lohnsteuerbescheinigung – direkt aus dem HR-System an die Lohnbuchhaltung übertragen.

Moderne Lösungen unterstützen dabei häufig die digitale Lohnschnittstelle (Lohn-DSS), die eine strukturierte und revisionssichere Übergabe an das DATEV-Rechenzentrum gewährleistet. Gleichzeitig können Lohnabrechnungen, Lohnsteuerdaten und Bescheinigungen digital archiviert und für die Finanzbuchhaltung oder Steuerberater automatisch bereitgestellt werden.

Für Personalverantwortliche bedeutet das: weniger Abstimmungsaufwand, höhere Datenqualität und ein durchgängiger digitaler Prozess von der Lohnabrechnung bis zur Übermittlung an das Finanzamt.

Lohnsteuerbescheinigung verloren? Das können Sie tun.

Wenn Sie Ihre Lohnsteuerbescheinigung verloren haben, müssen Sie zunächst Ihre Personalabteilung kontaktieren und um eine Kopie der Bescheinigung bitten. Die Personalabteilung sollte in der Lage sein, Ihnen eine Kopie auszuhändigen oder diese direkt an das Finanzamt zu senden.

Wenn Sie die Personalabteilung nicht kontaktieren können oder die Bescheinigung nicht mehr verfügbar ist, können Sie eine Ersatzbescheinigung beim Finanzamt beantragen.

Zur Beantragung einer Ersatzbescheinigung der Lohnsteuerbescheinigung benötigen Sie ein Formular mit dem Namen „Antrag auf Ausstellung einer Bescheinigung für den Lohnsteuerabzug“. Dies ist als PDF aus dem Internet herunterzuladen.

In Ihrem Schreiben müssen Sie Ihren vollständigen Namen, Ihre Anschrift, Ihre Steueridentifikationsnummer, sowie den Zeitraum, für den Sie die Lohnsteuerbescheinigung benötigen und weitere Informationen angeben. Es ist wichtig, schnell zu handeln, da die Lohnsteuerbescheinigung für die Einreichung Ihrer Steuererklärung benötigt wird.

Fehlerhafte Lohnsteuerbescheinigung

Anders sieht es bei einer fehlerhaften Lohnsteuerbescheinigung aus. Der Arbeitgebende ist nicht berechtigt, Fehler selbst zu beheben. Wendet sich ein Arbeitnehmender wegen eines Fehlers in der Bescheinigung an ihn, nimmt der Arbeitgebende Kontakt mit dem Finanzamt auf. Dieses nimmt die erforderlichen Korrekturen vor. Da die Bescheinigung nicht rechtlich bindend ist, ist eine korrigierte Version jedoch nicht zwingend erforderlich.

Diese Aufbewahrungsfristen gelten für Arbeitgeber

Arbeitgebende sind verpflichtet, alle lohnrelevanten Unterlagen so lange aufzubewahren, wie es die gesetzlichen Vorschriften verlangen. Die Lohnsteuerbescheinigung zählt dabei zu den steuerlich relevanten Unterlagen. Seit der Verkürzung der steuerlichen Aufbewahrungsfristen zum 1. Januar 2025 gelten für diese Dokumente in der Regel sechs bis acht Jahre, abhängig von ihrer Einordnung (z. B. als Buchungsbeleg oder Bestandteil des Lohnkontos).

Die Archivierung erfolgt zunehmend digital, etwa in Dokumentenmanagementsystemen (DMS) oder direkt in der HR-Software. Wichtig ist dabei eine GoBD-konforme, revisionssichere Speicherung.

Für Arbeitnehmende selbst besteht keine gesetzliche Aufbewahrungspflicht. Aus praktischer Sicht empfiehlt es sich jedoch, Lohnsteuerbescheinigungen langfristig aufzubewahren. Sie können später für unterschiedliche Zwecke benötigt werden, zum Beispiel:

- zur Berechnung der Rentenansprüche

- für Anträge auf Elterngeld, BAföG oder andere Sozialleistungen

- für Rückfragen des Finanzamts oder zur eigenen Dokumentation

FAQ - Die wichtigsten Fragen auf einen Blick

Wer seine Steuererklärung online einreicht, kann die Lohnsteuerbescheinigung direkt über das ELSTER-Portal abrufen. Einfach bei ELSTER registrieren, mit dem Zertifikats-Login anmelden und im Bereich „Datenabruf“ die Option „Bescheinigungen abrufen“ wählen.

Tipp: Über ELSTER lassen sich auch Korrekturen der Lohnsteuerbescheinigung einsehen, wenn der Arbeitgeber eine neue Version übermittelt.

Das Finanzamt stellt die Lohnsteuerbescheinigung nur in Ausnahmefällen aus, z. B.: Wenn der Arbeitgeber nicht mehr existiert (z. B. Insolvenz), bei Verlust der originalen Bescheinigung und keiner Möglichkeit, diese erneut vom Arbeitgeber zu erhalten oder aber wenn die Daten über ELSTER nicht korrekt übermittelt wurden. Dafür kontaktieren Sie Ihr Finanzamt und geben die Steuer-ID mit dem betreffenden Steuerjahr durch.

Ja, wenn: Der Minijob individuell nach Lohnsteuerklasse versteuert wird (z. B. Steuerklasse I, V oder VI), der Arbeitgeber die Lohnsteuer nicht pauschal abführt oder ein Minijob neben einer Hauptbeschäftigung besteht (Steuerklasse VI).

Disclaimer

Wir möchten an dieser Stelle darauf hinweisen, dass die Inhalte unser Internetseite einem unverbindlichen Informationszweck dient und entsprechend keiner offiziellen Rechtsberatung gleichkommt. Das beinhaltet auch Beiträge zu rechtlichen HR-Themen, deren Inhalt eine individuelle und verbindliche Rechtsberatung nicht ersetzt. Aus diesem Grund sind alle angebotenen Informationen ohne Gewähr auf Richtigkeit und Vollständigkeit. Die Inhalte unserer Internetseite werden allerdings mit größter Sorgfalt recherchiert.